文|节点财经 三生

就在白酒板块震荡调整的同时,白酒企业换帅潮仍在蔓延,这一次是泸州老窖(000568.SZ)。近日,张良卸任泸州老窖集团董事长,由目前的泸州老窖股份有限公司董事长刘淼接任。相比此前换帅的茅台、汾酒、洋河、五粮液等同行,泸州老窖此次换帅与老对手五粮液相似,都是选择了内部培养的接班人。

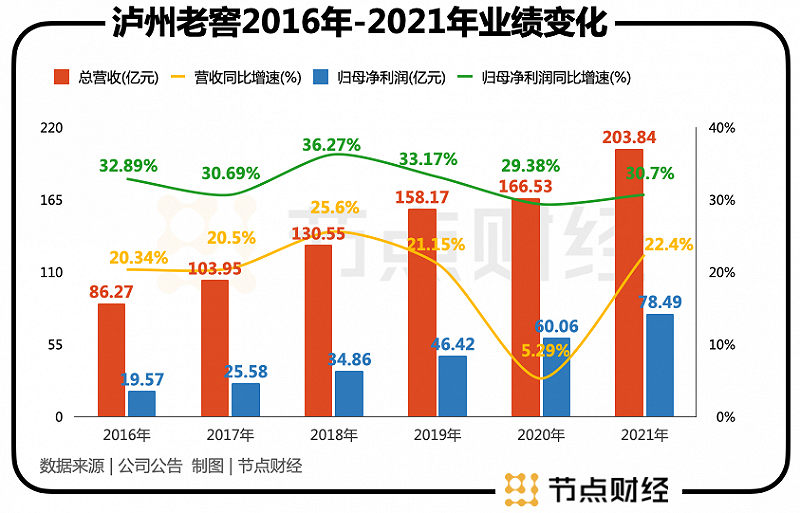

就在刘淼接任几天后,3月12日,泸州老窖发布2021年度业绩快报,数据显示,公司去年总营收为203.84亿元,同比增长22.4%,归母净利润为78.49亿元,同比增长30.7%。这样的业绩表现已经很不错,只是相比势头更猛的山西汾酒,泸州老窖的总营收恐怕要被后者超越了。

近年来,刘淼曾多次喊出“重回行业前三”的口号,但如今不仅前三无望,还极有可能面临被汾酒从第四挤到第五的尴尬。而另一方面,泸州老窖的市值也已被汾酒超越。截至3月14日,泸州老窖股价为194.98元/股,总市值已跌破3000亿元,相比一年前已蒸发超过1900亿元。

当然,泸州老窖旗下的国窖1573仍是白酒高端三强之一,众多机构仍非常看好这家“浓香鼻祖”,但在白酒板块整体调整,白酒老三竞争白热化的当下,其价值底蕴究竟如何,仍然值得好好审视。

高端白酒老三的两次失误

在泸州老窖的发展过程中,也有过一段“泸老大”的历史。

作为唯一蝉联五届中国名酒的“浓香鼻祖”,泸州老窖在上世纪八九十年代的产销量曾一度位居全国首位。但是,和曾经的“汾老大”以及后来的“五老大”相似,这都已只是一段过去的光辉岁月。

之所以丢掉老大的位置,甚至一度业绩断崖式下跌,离不开泸州老窖的两次发展策略失误。

第一次发生在1990年至2000年期间,泸州老窖采取的是“名酒变民酒”的发展策略,提量不提价,品牌力受到很大冲击。同期茅台、五粮液等后来的老大们坚持涨价策略,在高端品牌上逐步建立起了优势。

泸州老窖这一次的教训,在某种程度上奠定了之后公司发展的一条核心理念,就是涨价。而在整个白酒行业中,产品的价格在某种程度上确实代表了档次的高低,特别是对于高端白酒,承载了更多的社交属性,价格就显得更为重要。

但是,这也并非一成不变,高价并不是万能的,一味提价也可能适得其反,泸州老酒的第二次策略失误恰恰就是踩了这个坑。

2001年,在经历过“金爵士”“国宝酒”等高价酒的试错后,泸州老窖成功推出高端品牌国窖1573。到2012年时,历经白酒的“黄金十年”后,国窖1573销量已达6000吨,成功跻身高端白酒大单品行列。

但众所周知,2012年之后,白酒行业遭遇一些列打击,整体进入深度调整期。而在这种情况下,泸州老窖选择逆势提价,先是单次提价270元,把出厂价拉升到889元,随后又不顾塑化剂风波和严控三公消费等冲击,把出厂价提到999元。

显然,泸州老窖试图用当年茅台五粮液超越自己的价格策略,实现王者归来。但事实证明,这个“价格大跃进”的策略显然是失败了。当时国窖1573从2012年销量6000吨,两年之后减少到了800吨,价格体系和销售渠道也都进入风雨飘摇的状态。

从泸州老窖的教训中可以发现,白酒行业比较常见的提价策略也并不是万能的,一旦运用不当也会伤及自身。栽了这次大跟头之后,泸州老窖在价格策略上变得非常谨慎,采取了控量提价的“小步快跑”跟随者策略,紧跟行业老二五粮液,逐渐摸到了自己的节奏。

也是第二次失误之后,2015年,刘淼作为新任管理层核心开始对泸州老窖进行大规模改革,清理产品体系,削减子品牌和贴牌品牌,聚焦五大单品,通过一系列的全面改革,泸州老窖这才稳住阵脚,重新站稳脚跟。

所以,作为泸州老窖东山再起的功臣,刘淼此次接任董事长,不少投资者的反应比较乐观。毕竟有着“酿酒大师”称号的刘淼已经在过往几年中证明了自己的能力,而接下来泸州老窖等发展路径,大概率也将沿着既往模式继续向前。

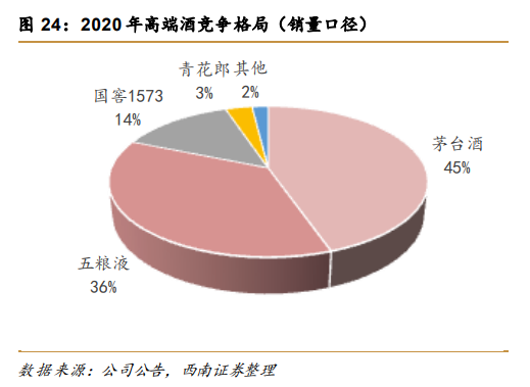

目前,泸州老窖的国窖1573在高端白酒市场销量的市占率在14%左右,在高端三强中位居老三,其品牌效应虽然距离茅台、五粮液的高端品牌仍有差距,但也已经占据了一席之地。

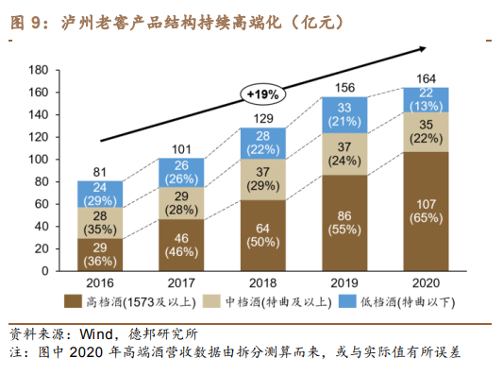

同时,在产品结构中,国窖1573在营收中的占比近年来持续提升,德邦证券的数据显示,2020年其高档白酒占比已增长到65%。

在白酒市场中,以“茅五泸”为代表的高端白酒占据着行业制高点,这在某种程度成为泸州老窖的压舱石。但是,泸州老窖相比茅台、五粮液的品牌差距仍在,而公司想要更进一步,仅仅依靠高端白酒或许很难实现“重返前三”的目标,它还需要新的突破点。

窖池够不够,新品行不行?

白酒行业有一个流行的说法,“低端看营销,高端看产能”。确实,国窖1573的产能一直是资本市场比较关注的问题,因为这关系到未来几年,泸州老窖能不能保持较快的增长速度。

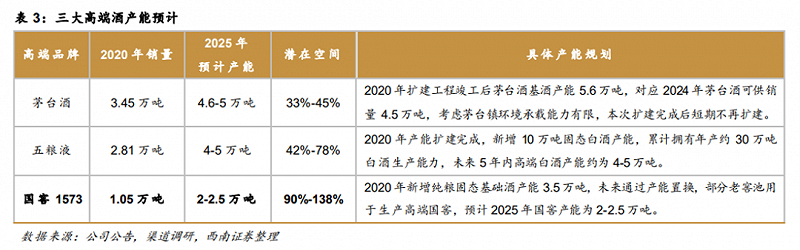

说到产能,根据西南证券的研报显示,目前国窖1573的年产能在1万吨左右,预计2025年产能可以达到2-2.5万吨,正常情况下产能或许可以翻一倍。相比茅台和五粮液,泸州老窖的产能增长空间要大得多。

但是,这里需要重点关注一下泸州老窖的“产能置换”计划,因为高端浓香白酒产能的瓶颈在于百年以上窖池的数量。在百年窖池数量无法快速增加的情况下,要保障国窖1573的快速增长,“产能置换”就变得尤为关键。

“千年老窖万年糟”,泸州老窖为代表浓香白酒在品质上非常依赖窖的质量。著名白酒专家熊子书曾在《中国第一窖的起源与发展》中指出,10年以上的窖池优酒率1%-2%左右,30年以上窖池为20%左右,50年以上窖池为40%,百年以上窖池的优酒率能达到60%。

据德邦证券的研报统计,目前老窖拥有10086口窖池,百年以上的老窖池为1619口,50年100年的窖池5381口,30年左右的窖池3086口。

所谓“产能置换”计划,就是将原先生产中端产品的老窖池置换出来,专注生产国窖1573基酒。目前,根据泸州老窖2020年财报,技改项目已经完成,这个计划应该能够保障国窖1573的产能不会影响其营收增长。

但是需要注意的是,即便“产能置换”计划顺利推进,由于对老窖池的依赖,高端白酒的产能瓶颈只是被推迟,并没有消失。而按西南证券推算,未来几年其产能相比茅台、五粮液,仍有近一倍的差距,受前两大高端品牌挤压的日子,可能仍要继续。

另一方面,山西汾酒、洋河股份等竞争对手虽然在高端领域还不能挑战国窖1573,但在规模上并不弱于泸州老窖,在次高端领域是非常强劲的对手。对于未来,过去今年刘淼曾多次提出要“重回行业前三”,目前也还没有更改这一目标,但不得不说,困难不小。

所以,为了助力国窖1573,泸州老窖去年10月高调推出了新的品牌“泸州老窖1952”,试图打开新的局面。

这款新品当时的定价就达到899元,与国窖1573的出厂价差不多,属于千元价格带的高端品牌。管理层似乎想把泸州老窖1952打造成下一个国窖1573,同时利用这一高端品牌,带动整个泸州老窖品系,提升消费者对整个品牌的价值认知。

此前,泸州老窖也曾大举推出“高光”系列产品,但市场反应并不太理想。而对于高端市场的消费者来说,能否认可泸州老窖1952这样一个新产品仍是一个未知数。而一家公司在同一价格带布局两款重磅产品,是否会对前一个品牌即国窖1573造成干扰和冲击,也值得进一步观察。

这种情况下,资本市场对泸州老窖的看法,又有哪些变化吗?

高端白酒VS高速增长,夹在中间不好受

自从2015年业绩触底反弹之后,在股价上,泸州老窖最近几年的表现比较稳健。这次的白酒板块整体回调,泸州老窖从326.61/股的最高点跌到目前(3月14日)的194.98元/股,跌幅超过40%,调整幅度好于老对手五粮液,但相比贵州茅台、山西汾酒等竞争对手,表现还是要差一些。

因为白酒市场已经成为非常“内卷”的行业,整体市场萎缩,但高端和次高端市场还处于拓展涨停,而资本市场对于白酒企业的态度,一个很重要的参考指标就是业绩增速。

泸州老窖的股价表现之所以好于五粮液,一个重要的原因就是,其作为高端白酒三强之一,近年来除2020年疫情影响外,营收增速都在20%以上,归母净利润增速都在30%左右。如果产能瓶颈能够得到解决,未来几年仍有希望保持这个势头。

这是资本市场看好泸州老窖的原因之一,反应在估值上,目前其39倍左右的动态PE在白酒板块位居中游,

但是,如果对标目前在营收、市值都相当接近的山西汾酒,泸州老窖的业绩就显得黯淡了不少,因为山西汾酒走出了一波6年9倍的业绩爆发,总营收一举超过了泸州老窖,其估值也高于后者。

当然,依靠高端白酒方面的优势,泸州老窖在净利润水平和赚钱能力上仍强于山西汾酒。但随着高端白酒产能逐步接近天花板,泸州老窖能否在和汾酒的竞争中占到便宜,目前似乎并不乐观。

从机构方面来看,近半年内对泸州老窖做出买入或增持评级的有36家,而山西汾酒的数量为66家,似乎汾酒更受券商的青睐。其实这也很容易理解,毕竟在市值相近的情况下,喜欢增速更快的那一个很正常。

总体来看,泸州老窖高端白酒老三的位子目前还比较稳,未来几年的业绩增速也有希望保持目前的状态。但是,想要“重返行业前三”难度很大,这不仅因为茅台、五粮液在高端领域已经很难超越,还在于其他对手更快的增长速度。

红海时代,两头受气,还好400多年的老窖池奠定了家底子,禁折腾。